Wie Du im Alter sicher genug Geld hast – und zwar ohne Dich auf die gesetzliche Rente zu verlassen – das schauen wir uns in diesem Beitrag mal an.

Keine Lust zu lesen? Schau Dir unser Video zum Thema an:

Hebel Nummer 1

Viele glauben, dass sie eine bestimmte Zahl erreichen müssen, um finanziell abgesichert zu sein und künftig sorgenfrei leben zu können. Also z.B. 800.000 Euro auf dem Depot liegen zu haben, die sie dann im Alter über 30 Jahre verzehren können.

Das große Problem ist aber: Ob Du im Alter genug Geld hast, wird nicht durch eine bestimmte Summe definiert, sondern durch das Verhältnis zwischen Deinen Ausgaben und Deinem Einkommen.

Genau das ist es, worauf es ankommt: Mehr zu haben, als Du brauchst.

Die Glücksformel

Die Glücksformel lautet auch nicht „Wenn ich X erreiche, werde ich glücklich sein“. Wenn wir das glauben, sind wir in die psychologische Falle der hedonistischen Tretmühle getappt.

Wir bilden uns ein, dass wir durch den Erwerb oder das Erreichen bestimmter Dinge endlich happy sind. Doch sobald wir diese Ziele erreicht haben, gewöhnen wir uns schnell daran und sehnen uns nach neuen Zielen oder Dingen, um erneut Glück zu empfinden.

Dies führt dazu, dass wir uns in einem endlosen Kreislauf befinden, in dem wir immer mehr wollen, um unser Glück zu finden, aber letztendlich nie dauerhaft zufrieden sind.

Die bessere Glücksformel lautet „Unser Besitz muss größer als unsere Wünsche sein“.

Wenn wir unsere Wünsche auf Null reduzieren könnten, würde es keine Rolle spielen, was wir besitzen, klar.

Obwohl viele Menschen nach der „großen Zahl“ streben, um ihre Wünsche zu erfüllen, kämen sie tatsächlich dem Wohlstand viel schneller näher, indem sie ihr Verlangen reduzieren würden.

Dadurch steigt ihre Differenz zwischen Einnahmen und Ausgaben. Das ist das, was unseren Wohlstand aufbaut und uns die gewünschte Freiheit gibt – egal welches Einkommen wir haben.

Deswegen sollten wir uns für finanzielle Unabhängigkeit an viel größeren als sonst üblichen Sparquoten orientieren.

Also, wenn Du zum Beispiel 50% Deines Einkommens in ein globales ETF-Portfolio investierst, hast Du nach ca. 15-20 Jahren die finanzielle Unabhängigkeit erreicht und kannst ab da selbst entscheiden, was Du mit Deiner Zeit anfängst – ob Du zum Beispiel weiter arbeitest oder nicht.

Mahatma Gandhi hat es am besten zusammengefasst:

„Reich wird man erst durch Dinge, die man nicht begehrt.“

Und ja klar, wir machen sehr wahrscheinlich nicht von heute auf morgen eine 180 Grad Wende und haben keine Wünsche mehr. Das soll ja auch gar nicht das Ziel sein.

Eine Sache, die Eddy und mir sehr viel gebracht hat, waren zum Beispiel 30-Tage-Challenges zu machen. Also 30 Tage, in denen wir bewusst auf etwas verzichtet haben.

Zum Beispiel könntest Du 30 Tage mal auf Dein Auto, auf Netflix oder aufs Essen gehen verzichten. Nach den 30 Tagen schaust Du, was passiert.

Vielleicht stellst Du den Konsum ganz ein oder reduzierst ihn, weil Du merkst, dass Dir das Verzichtete gar nicht mehr fehlt. Oder Du kehrst bewusst zu Deinem alten Verhalten zurück, aber weißt die Sache dann viel mehr zu schätzen. Probier’s mal aus.

Im Grunde geht es nur darum, unsere echten, eigenen Wünsche kennenzulernen, damit wir wissen, welche Ausgaben uns wirklich im Leben etwas bringen – und welche wir getrost weglassen können.

Klar, Netflix zu kündigen macht Dich nicht reich. Aber nach und nach mehr Bewusstsein für Deine Ausgaben – und was Dir wirklich im Leben etwas nutzt – zu entwickeln, schon.

Wenn Du in kleinen Schritten da achtsamer wirst, wird sich das mit der Zeit in viele Bereiche Deines Lebens ausweiten und in der Summe große Ergebnisse bringen.

Hebel Nummer 2

Der zweite große Hebel liegt darin, Dein Einkommen zu erhöhen. Logisch, hohes Einkommen – gepaart mit wenig Bedürfnissen und dadurch wenig Ausgaben – sorgt dafür, dass Du richtig viel Geld im Alter hast.

Die meisten denken in erster Linie daran, ihren alten Job durch einen neuen, besser bezahlten zu ersetzen oder ihr Gehalt neu zu verhandeln. Das sind beides gute und legitime Wege, mehr zu verdienen.

Oft ist es aber nicht für jeden so einfach möglich.

Vielleicht gibt es in Deinem Beruf gerade keine Aufstiegschancen oder es gibt immer viele Mitbewerber auf neue Stellen und so weiter.

Vielleicht gefällt Dir Dein Job auch genau so, wie er ist. Der Job macht ja nicht automatisch mehr Spaß, nur weil wir mehr verdienen. Das kann definitiv auch in die andere Richtung gehen.

Anstatt also eine aktuelle Einkommensquelle zwingend durch eine bessere, größere ersetzen zu wollen, sollten wir auch wie Unternehmer in mehreren Einkommensquellen denken.

Durch verschiedene Einkommensströme streust Du außerdem Dein Risiko. Denn Du bist nicht allein von einem Job abhängig.

Stell Dir vor, Du könntest mit einer nebenberuflichen Selbstständigkeit nur 1.000€ im Monat zusätzlich verdienen.

Das ist für jeden mit genug Willen und etwas Engagement möglich. Außerdem kann das super viel Spaß machen.

Eddy hat vor Jahren – als er noch angestellt war – einfach sein Hobby zum Nebenberuf gemacht: Es kamen immer wieder Freunde mit dem Wunsch nach Bewerbungsfotos auf ihn zu, also kam er auf die Idee, das auch gegen Geld öffentlich anzubieten.

Damit hat er innerhalb kürzester Zeit genau diese 1.000 Euro pro Monat als Zusatzverdienst gehabt.

Die Möglichkeiten, einen zusätzlichen Einkommensstrom aufzubauen, sind unendlich.

Vielleicht bist Du Entwickler und programmierst nebenher eine App, die ein dringendes Problem löst und verdienst so anschließend fast passiv Geld durch App-Verkäufe. Oder Du arbeitest beratend in dem Feld, für das Du Expertin bist.

Falls Dich das Thema näher interessiert:

Wir haben eine E-Mail-Reihe erstellt, in der wir genau erklären, wie Du weitere Einkommensströme aufbauen kannst.

Der Booster

So, wenn wir Hebel 1 und 2 voll ausgeschöpft haben, dann haben wir jetzt ein ordentliches Einkommen und dadurch, dass wir nicht gleich alles wieder auf den Kopp hauen, monatlich einiges an Geld auf der hohen Kante.

Was machen wir aber jetzt mit der ganzen Kohle am besten?

Laut einer Erhebung der Deutschen Bundesbank haben über 40% der Deutschen ihr Vermögen auf dem Bankkonto.

Wenn Du Dich also wie die meisten Deutschen verhältst, dann frisst die Inflation kontinuierlich ganz unbemerkt Dein Vermögen auf.

Unbemerkt deshalb, weil sich die Zahl auf dem Konto ja nicht ändert, aber das, was Du mit dem Geld kaufen kannst, wird weniger.

Liegen da zum Beispiel 100.000 Euro, sind die in bereits 10 Jahren nur noch 80.000 Euro wert. Ja, doof.

Du könntest aber auch zwei Fliegen mit einer Klappe schlagen. Du könntest Dich vor der Inflation „schützen“ und gleichzeitig Dein Geld vermehren, indem Du es vernünftig investierst.

Dir muss nur eins klar sein: Du brauchst Zeit dafür.

So wirst Du finanziell unabhängig

Denn wir sprechen hier natürlich von einem seriösen, langfristigen Vermögensaufbau und nicht von Get-Rich-Quick-Methoden, womit wir angeblich von heute auf morgen zum Millionär werden.

Aber über einen Zeitraum von 15-20 Jahren ist die finanzielle Unabhängigkeit für viele machbar – mit einem Jahreseinkommen über 60.000 Euro sogar relativ entspannt.

Wenn Du die hier angesprochenen Sachen nur mittelmäßig bis gut durchziehst, dafür aber wirklich konstant, wirst Du automatisch im Laufe der Zeit wohlhabend.

Um also Deinem Vermögen mit wenig Aufwand einen ordentlichen Booster zu verpassen, führt kein Weg – Achtung, jetzt kommt’s – an Aktien vorbei.

Wenn Du jetzt denkst: „Aktien, das ist doch super gefährlich!“ dann schau Dir bitte diesen Beitrag hier an.

Die Angst vor Aktien ist eine tückische Sache, die uns klein hält. Vermittler von Finanzanlageprodukten propagieren diesen Satz und profitieren natürlich massiv von unserer Angst und unserem mangelnden Selbstvertrauen, wenn es ums Investieren geht.

Denn so können sie uns vermeintlich „sichere“ Anlageprodukte verkaufen, die jedoch zu einem ganz anderen Risiko führen: Nach den ganzen Kosten und schlechten Renditen wird unser Geld meist weniger und nicht mehr!

Klar, investieren ist auch riskant, wenn wir es falsch angehen. Beachten wir jedoch die wichtigsten Grundsätze, ist Investieren sogar deutlich weniger riskant, als sein Geld auf der Bank liegen zu lassen. Denn dort wird es ja von der Inflation aufgefressen.

Das Geld, das Du sparst, legst Du am besten in global gestreute Aktien-ETFs an. Das ist eine simple, wissenschaftlich fundierte Strategie, die sich seit Jahrzehnten bewährt hat, um sein Vermögen aufzubauen.

Hast Du viel Zeit, bis Du das Geld brauchst, hilft Dir der Zinseszins enorm und Du musst viel weniger für Deinen Wohlstand tun als andere.

Wartest Du jedoch immer nur auf den idealen Einstiegszeitpunkt, den man eh immer erst hinterher kennt, entgeht Dir komplett die Power des Zinseszins und Du bleibst viel länger im Hamsterrad als nötig.

Das kannst Du erwarten

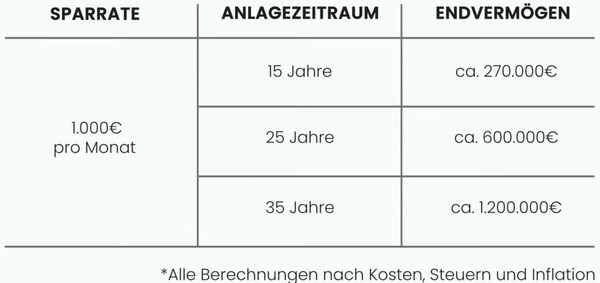

Hier mal eine kleine Rechnung für die Motivation:

Legst Du zum Beispiel die 1.000 Euro, die Du durch Deinen weiteren Einkommensstrom dazuverdienst oder sowieso durch Dein Gehalt auf der hohen Kante hast, monatlich in ein globales ETF-Portfolio an, werden daraus – mit Blick auf historische Daten – in 15 Jahren 270.000 Euro, in 25 Jahren 600.000 Euro und in 35 Jahren ganze 1,2 Millionen Euro.