In diesem Blogpost zeige ich Dir, welche drei Schritte Du direkt nach Deinem Gehaltseingang machen solltest. Hältst Du Dich an diese drei Punkte, erreichst Du viel schneller die finanzielle Unabhängigkeit.

Keine Lust zu lesen? Schau Dir unser Video zum Thema an:

Finanzen sind ja ein Thema, zu dem wir von zehn unterschiedlichen Experten gefühlt zehn unterschiedliche Meinungen hören. Gerade hier auf YouTube liegt beim Thema Geld oft der Fokus auf Anlageklassen, die zum Beispiel besonders viel Sicherheit oder Rendite versprechen. Gold vs. Bitcoin, Aktien vs. Immobilien usw.

Dabei ist das eigentlich totaler Quatsch, wenn Du nicht die Schritte, die wir Dir gleich vorstellen, in der richtigen Reihenfolge gehst. Dann bringt es Dir nämlich rein gar nichts, das “beste” Investment gefunden zu haben. Das kannst Du Dir so vorstellen, wie Dir ein Auto mit den meisten PS rauszusuchen, obwohl Du keinen Führerschein hast. Bringt Dir praktisch nichts.

Gehen wir also mal in der korrekten Reihenfolge die wichtigen Schritte durch:

1. Schulden abbauen

Die absolute Prio hat der Abbau von Schulden. Denn aufgrund der Zinsen, die wir für geliehenes Geld zahlen, müssen wir Schulden immer als negative Rendite verbuchen. Oder anders formuliert: Die Zinsen ziehen uns jeden Monat Geld aus der Tasche und je schneller wir keine Schulden mehr haben, desto weniger Zinsen müssen wir insgesamt zahlen.

Außerdem wird so wieder monatlich Geld frei, mit dem wir etwas anderes machen können.

Das betrifft jetzt insbesondere Konsumschulden, die wir wirklich wie die Pest meiden sollten, also zum Beispiel einen Kredit für ein Auto aufzunehmen oder ins Dispo zu rutschen.

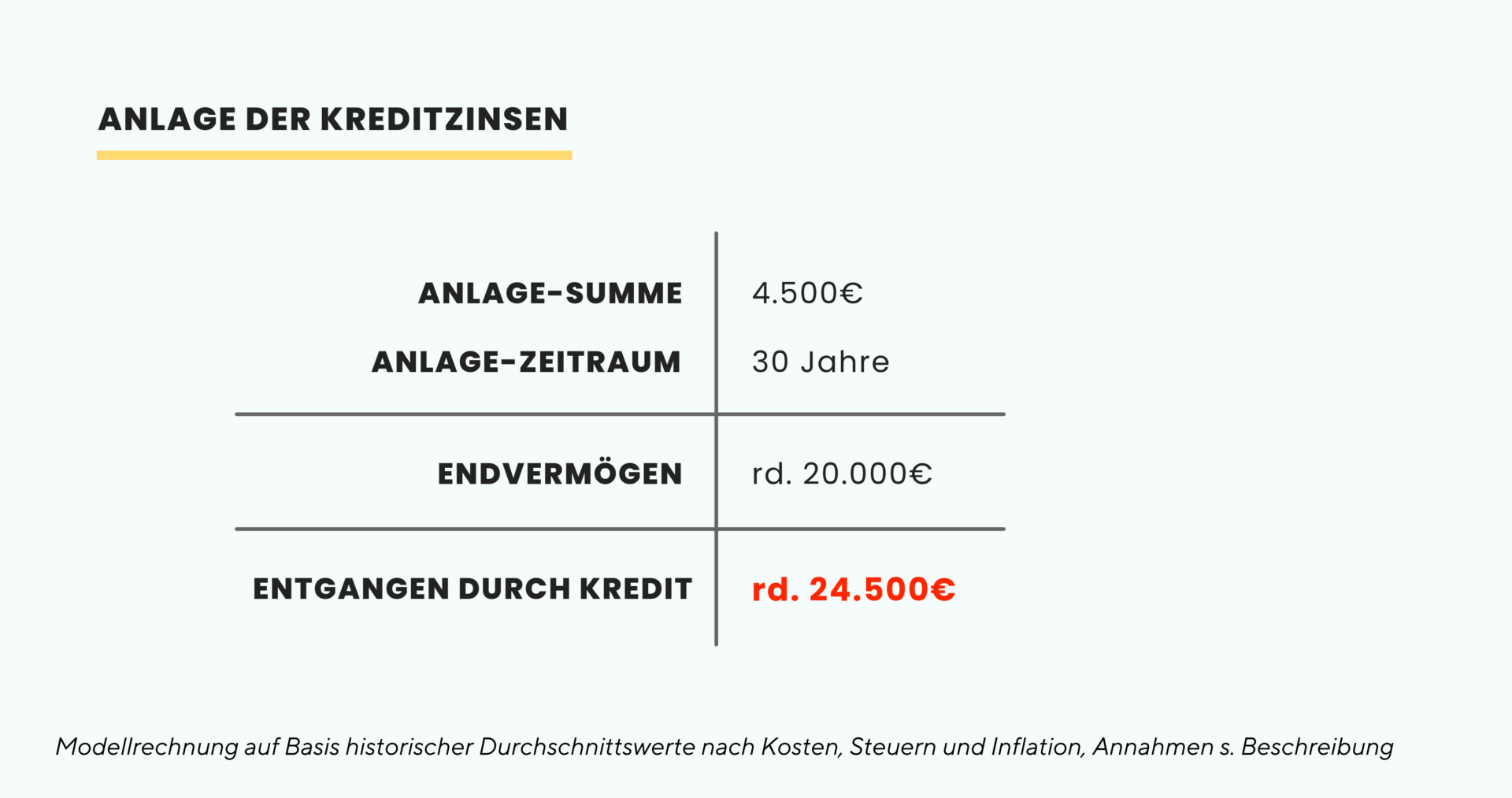

Wenn Du Dir beispielsweise 20.000 Euro für ein neues Fahrzeug leihst und den Betrag zu aktuellen Zinskonditionen von rund sieben Prozenz über sechs Jahre zurück zahlst, gehen über 4.500 Euro an Zinsen an die Bank! Die musst Du also zusätzlich zu den 20.000 Euro aufbringen.

Warum Du aber eigentlich viel mehr Geld verloren hast, zeigen wir Dir übrigens im dritten Schritt.

Also, falls Du also einen Kredit aufgenommen hast, steht die Tilgung an erster Stelle. Dann geht es zum zweiten Schritt:

2. Notgroschen anlegen

Als nächstes solltest Du dafür sorgen, einen Notgroschen zu haben, falls Du unerwartet dringend etwas Geld brauchst. Wenn die Waschmaschine kaputt geht oder Du gar Deinen Job verlierst, solltest Du unbedingt Geld auf der Seite haben, das sofort verfügbar ist.

Mit dem Notgroschen kannst Du künftig auch vermeiden, in den super teuren Dispo zu rutschen und unnötige Zinsen an die Bank zu zahlen. Dann brauchst Du den ersten Schritt nach dem nächsten Gehaltseingang künftig hoffentlich nicht mehr.

Außerdem gibt Dir ein Notgroschen mehr Freiheit. Sollte mal etwas ungeplant laufen, brauchst Du nicht gleich darum zu bangen, wie Du morgen über die Runden kommst. Das macht das Leben viel entspannter, zum Beispiel mit Blick auf die Jobwahl und generell Chancen und Risiken, die Du eingehen kannst, weil Du nicht so schnell in finanzielle Notlagen kommen kannst.

Wenn Du wissen willst, wie hoch Dein persönlicher Notgroschen sein sollte, schau Dir mal unseren Blogpost hierzu an.

Für das Bunkern Deines Notgroschens eignet sich am besten ein Tagesgeldkonto. Auf das schiebst Du entweder direkt den kompletten Betrag, wenn Du ihn bereits hast, oder per Dauerauftrag jeden Monat nach Gehaltseingang so viel es geht von Deinem Gehaltskonto, bis der Notgroschen sozusagen voll ist.

Wenn die Schulden getilgt und der Notgroschen gezahlt ist, kommen wir zum letzten Schritt:

3. Vermögen aufbauen

Vermögen aufbauen klingt so elitär und nice to have. Aber das ist es nicht. Denn da die gesetzliche Rente ja für unsere Generation nicht reichen wird, ist es keine Option, kein Vermögen aufzubauen. Sonst fehlen uns später jeden Monat 60% im Vergleich zu unserem letzten Nettoeinkommen.

Aber was ist denn eine gute Möglichkeit für jeden von uns, um die Rente aufzustocken?

Für die private Altersvorsorge eignen sich am besten ETFs. Das sind riesige Aktientöpfe, in denen Tausende von Aktien liegen. Und die taugen hervorragend für den Vermögensaufbau, vor allem, wenn Du mit möglichst wenig Risiko möglichst renditestark anlegen willst.

Verhältnismäßig risikoarm ist das, weil wir sehr breit anlegen. Wir investieren weltweit und branchenweit in Tausende Aktien gleichzeitig und spekulieren nicht auf die Entwicklung von einzelnen Firmen oder Branchen.

Und wir investieren langfristig, damit uns kurzfristige Kursschwankungen nichts anhaben können.

Mit so einer Anlage nehmen wir einfach die Marktrendite mit. Das ist auch für jeden möglich und umsetzbar.

Falls Du nicht genau weißt, was ETFs sind, schau Dir unseren Blogpost zum Thema an. Darin erfährst Du, wie ETFs funktionieren.

Wenn Du also Deinen Notgroschen aufgebaut und eventuelle Schulden getilgt hast, solltest Du am besten mittels Sparplan in ETFs investieren. Ein Sparplan ist quasi wie ein Dauerauftrag, der aber nicht auf ein normales Konto führt, sondern mit dem Du in ETFs investierst.

Legst Du beispielsweise nur 200 Euro im Monat per Sparplan über 30 Jahre an, kommt da ein Vermögen von fast 170.000 Euro zustande, und zwar nach allen Kosten, Steuern und Inflation.

Ziehst Du Deine Einzahlungen von insgesamt 72.000 Euro ab, hättest Du also über 90.000 Euro Gewinn gemacht!

Legst Du diese 200 Euro jedoch nicht jeden Monat an, sondern “sparst” auf dem Girokonto, wären Deine Einzahlungen von 72.000 Euro nach 30 Jahren nur noch 40.000 Euro wert! Denn durch die Inflation kannst Du Dir im Laufe der Zeit weniger kaufen.

Übrigens, wenn wir die 4.500 Euro Zinsen aus dem ersten Schritt nicht an die Bank gezahlt, sondern ebenfalls in unsere ETFs gesteckt hätten, wären daraus nach Kosten, Steuern und Inflation über 20.000 Euro geworden. Darum haben wir noch viel mehr durch den Kredit verloren, als auf den ersten Blick ersichtlich ist.

Das nur am Rande, zurück zum ETF-Sparplan:

Das Tolle daran ist, dass Dein Vermögensaufbau so komplett auf Autopilot läuft. Und mit einem Sparplan bezahlst Dich quasi selbst zuerst, noch bevor Du Dein Geld anderen Leuten für irgendwelche Dinge geben kannst.

Außerdem kannst Du Dir noch einen super Trick zunutze machen: Sobald Du eine Gehaltserhöhung bekommst, erhöhst Du Deinen Sparplan um den Betrag, der Dir nun monatlich mehr zur Verfügung steht.

Für Deinen ETF-Sparplan brauchst Du übrigens ein Depot. Unsere Top-Empfehlung dafür findest Du hier.

Wie viel sparen für die Rente?

Vermutlich fragst Du Dich jetzt aber, wie viel Du denn grundsätzlich monatlich in Deinen Sparplan stecken solltest, um genug Vermögen für die Rente aufzubauen.

Dafür gibt es immer wieder Versuche, mit irgendwelchen Prozentsätzen diese Frage zu beantworten. Also “20% von Deinem Nettogehalt” oder sowas.

Aber ganz ehrlich, ich finde solche Regeln nicht sonderlich zielführend, wenn es um die finanzielle Unabhängigkeit geht. Denn je mehr Du sparen kannst, desto schneller erreichst Du Deine Vermögensziele. Es gibt also keinen Mindest- oder Maximalbetrag. Viel hilft viel und je mehr Du zur Seite legen kannst, desto schneller hast Du ausgesorgt.

Um aber für Dich ganz persönlich herauszufinden, was Du mit welcher Sparrate wann erreichen kannst, nutze doch mal unseren Renten-Sparrechner. Dann bekommst Du eine Idee davon, was Du sparen solltest.

Es lohnt sich auf jeden Fall massiv, genau anzuschauen, wofür Du einerseits Geld ausgeben möchtest und wo Du andererseits gut sparen kannst. Je mehr Du Deine Ausgaben hinterfragst und dabei auch herausfindest, was Dir eigentlich gar nicht so wichtig ist, wo Du aber bislang trotzdem Geld für ausgegeben hast, desto leichter wird Dir das Ganze fallen. Und desto höher wird Deine Sparquote.

Was machen bei niedrigem Einkommen?

Doch selbst, wenn Du nur wenig verdienst gerade oder noch studierst oder so, solltest Du mit kleinen Beträgen schonmal loslegen. Denn erstmal spielt Dir massiv der Zinseszins in die Karten, wenn Du früh mit dem Investieren beginnst und außerdem baust Du direkt schon einmal so Dein automatisiertes System. Du bist quasi schon in der Routine des Vermögensaufbaus und kannst dann einfach weiter aufdrehen, sobald Du mehr Geld verdienst.

Was machen mit größeren Beträgen?

Falls Du hingegen bereits schon einiges auf der Seite hast, was aber gerade auf Deinem Bankkonto versauert, dann kannst Du größere Beträge ebenfalls mit Deinem Sparplan investieren, in dem Du so lange eine richtig hohe Sparrate wählst, bis alles investiert ist. Das kannst Du zum Beispiel über sechs Monate oder ein Jahr lang machen.

Renditemäßig wäre es eigentlich am sinnvollsten, sofort alles auf einen Schlag zu investieren, aber diese regelmäßigen Raten schützen Dich davor, dass Du zum Beispiel den Mut verlierst, falls Du heute alles investierst und morgen die Kurse erstmal in den Keller gehen. Denn Du nimmst so viele verschiedene Marktphasen mit und hast nachher nicht das Gefühl, zu einem schlechten Zeitpunkt investiert zu haben.

Falls Du jetzt wissen willst, wie Vermögensaufbau unkompliziert geht und Du keine weitere Zeit verschenken willst, in der Dein Geld schon für Deinen Ruhestand arbeiten könnte, dann schau Dir unser kostenloses Webinar zum Thema an.