Das Wichtigste in Kürze

- Entgegen der Intuition bekommt ein Unternehmen kein Geld von Dir, wenn Du in Aktien bzw. ETFs investierst.

- Dafür reduzierst Du durch den Kauf von nachhaltigen ETFs stark Deine Risikostreuung.

- Außerdem ist davon auszugehen, dass die Rendite langfristig niedriger sein wird.

- Du stellst Dich also durch nachhaltige Aktien bzw. ETFs deutlich schlechter, während der Umwelt dadurch nicht geholfen ist!

- Was mit Abstand den meisten Einfluss hat ist Dein Konsumverhalten. Durch das Kaufen von Produkten nachhaltiger Unternehmen und das Nicht-Kaufen von „verwerflichen“ Produkten erreichst Du viel, viel mehr.

Wer von Euch hat die Einstellung “Nach mir die Sintflut, ich sch*** auf die Umwelt, das Klima, ausgebeutete Kinder und Tiere!” Hm. Niemand oder? Also hoffentlich! Und viele von Euch möchten sich bestimmt auch ordentlich benehmen, wenn es um Investments geht.

Daher werden wir immer wieder gefragt, wie das geht mit dem nachhaltigen Investieren. Denn stellt man sich möglichst breit am Kapitalmarkt auf, um Risiken zu minimieren, so hat man gerne auch mal den ein oder anderen Sauhaufen von Unternehmen im Portfolio.

Also was tun? Kann ich mein Geld sinnvoll nachhaltig investieren? Oder sollte ich bei der Geldanlage etwas ganz anderes machen?

Keine Lust zu lesen? Schau Dir unser Video zum Thema an:

Investieren am Kapitalmarkt in a nutshell

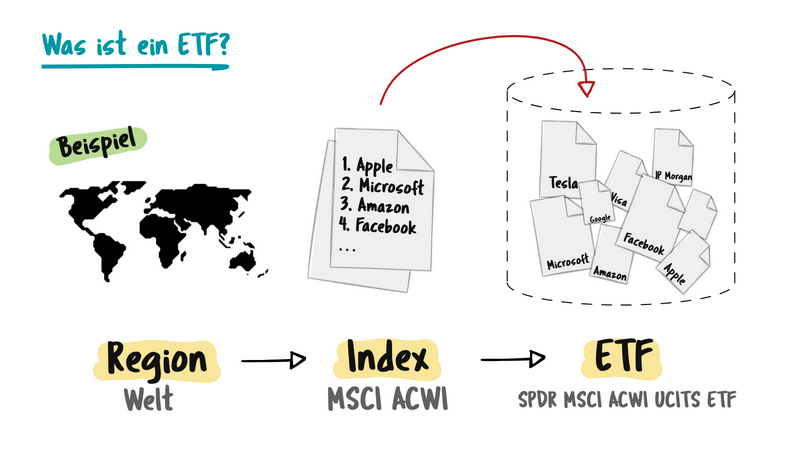

Was ist die mit Abstand beste Strategie für die (Alters-)vorsorge? Stumpfes Investieren in globale Indexfonds wie ETF (steht für „Exchange-Traded Fund“).

Aha. Und was bedeutet das noch gleich?

Was ist ein (globaler) Indexfonds?

Ganz einfach, Du packst in Deinen bunten Investment-Korb die ganze Welt – ganz viele Regionen, ganz viele Branchen, ganz viele Entwicklungsstände – und nimmst so einfach an der allgemeinen globalen Wirtschaftsentwicklung teil.

So minimierst Du massivst Risiken und kannst langfristig Kapital aufbauen, um Deinen Ruhestand – früher oder später – zu genießen. Das ist aus der Sicht eines Daytraders super langweilig, aber dafür das Allersinnvollste, um langfristig vorzusorgen (Wenn Du mehr dazu wissen willst: Schau Dir unser kostenloses Webinar an, da erklären wir alles ganz genau.)

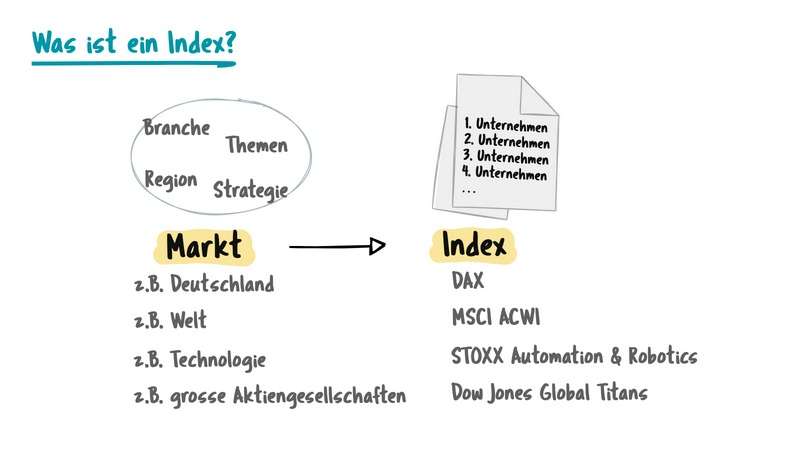

So ein Indexfonds bildet nun… jap… einen Index nach. Und ein solcher Index wiederum beinhaltet diverse Unternehmen, meist so um die 30 oder 3.000 oder irgendwas dazwischen. Pack ich mir jetzt einen Aktienfonds auf einen solchen Index ins Körbchen, dann nehm ich gleich an der Entwicklung der Kurse dieser sehr vielen Unternehmen teil.

Dadurch, dass das eben so viele sind, ist es nicht so schlimm, wenn es bei der ein oder anderen Bude nicht so gut läuft. Außerdem ist das super praktisch, weil ich mir die ganzen Unternehmen nicht selbst zusammensuchen muss, sondern mich easy peasy breit aufstellen kann, indem ich mir ein paar große ETFs aussuche und so gleich ganze Märkte im Körbchen hab.

Gute Sache. Gibt es das nun auch als nachhaltige Alternative?

Nachhaltige Fonds

Das Prinzip Nachhaltigkeit versuchen mittlerweile einige Indizes abzubilden. Schauen wir mal auf den MSCI ACWI Sustainable Impact Index – das ist der nachhaltige Sohn vom MSCI ACWI, der wiederum die größten Unternehmen der ganzen Welt beinhaltet. Im Factsheet des nachhaltigen Index heißt es:

The MSCI ACWI Sustainable Impact Index is designed to identify listed companies whose core business addresses at least one of the world’s social and environmental challenges, as defined by the United Nations Sustainable Development Goals. The Sustainable Impact categories include: nutritious products, treatment of major diseases, sanitary products, education, affordable housing, loans to small and medium size enterprises, alternative energy, energy efficiency, green building, sustainable water, and pollution prevention. To be eligible for inclusion in the Index, companies must generate at least 50% of their sales from one or more of the Sustainable Impact categories and maintain minimum environmental, social and governance (ESG) standards.

Soweit, so gut. Aber was sind denn das jetzt für nachhaltige Unternehmen? Wir geben zu, die meisten kennen wir gar nicht, aber direkt unter den Top 10 fällt uns eines ins Auge: Procter und Gamble. Hüh?

Haben die nicht letztens noch ihren Rasierschaum und ihr Shampoo mit Palmöl aus indonesischen Regenwäldern produziert, in denen stark gefährdete Tiere leben (oder jetzt lebten)? Bis 2020 war wohl geplant, auf Palmöl aus Regenwaldzerstörung zu verzichten. Na dann.

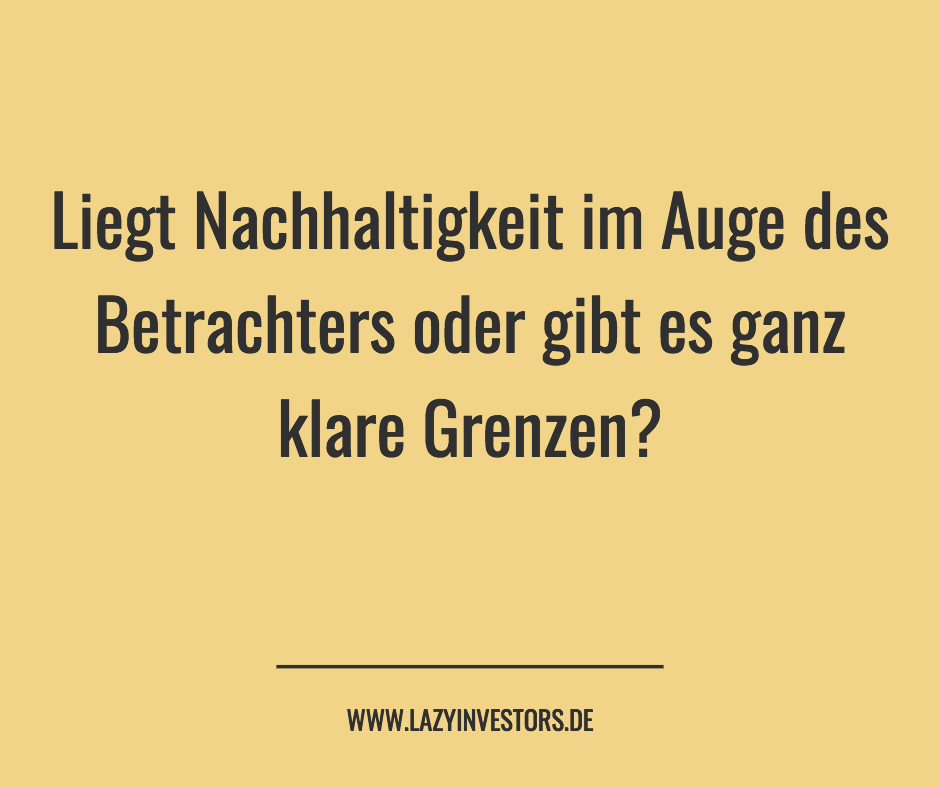

Also, die Kategorisierung in “nachhaltige Unternehmen” eines solchen Index muss erst einmal genau verstanden und dann – basierend auf den eigenen, persönlichen Kriterien – abgesegnet werden. Ich vermute, einige von uns würden jetzt das Beispielunternehmen eher nicht als nachhaltig einstufen.

Die angebotenen nachhaltigen ETFs unterscheiden sich übrigens sehr stark voneinander, da jeder Index bzw. jeder Anbieter das Thema anders interpretiert und unterschiedliche Strategien verfolgt. Das führt zum nächsten Problem.

Was bedeutet überhaupt nachhaltig?

Wikipedia sagt dazu: “Nachhaltigkeit ist ein Handlungsprinzip zur Ressourcen-Nutzung, bei dem die Bewahrung der wesentlichen Eigenschaften, der Stabilität und der natürlichen Regenerationsfähigkeit des jeweiligen Systems im Vordergrund steht.”

Das ist natürlich höchst schwammig und schwer greifbar. Eins ist klar: Nachhaltigkeit liegt stark im Auge des Betrachters. Beispiel: Ist für mich das komplette Paket – also ethisch, ökologisch, sozial – relevant oder ist mir neben der Einhaltung von Menschenrechten alles andere nicht so wichtig?

Kann ich also damit leben, wenn sich ein Unternehmen nicht unbedingt ökologisch super korrekt verhält, solange es keine Kinder beschäftigt? Oder muss es auf ganzer Linie nachhaltig sein? Und was bedeutet das wiederum konkret?

Muss es eine vegane Kantine und 50% Frauen im Aufsichtsrat haben oder reicht es, wenn der Laden kein Öl in die Weltmeere kippt?

Wo sind die Grenzen? Themen wie Genmanipulation zur Ernährung der Weltbevölkerung z.B. werden super kontrovers diskutiert. Für den einen ist das das Nachhaltigste, was geht, für den anderen eine ethische Katastrophe.

Oder die Rüstungsindustrie. Klar, Waffen sind furchtbar. Aber so simpel ist das trotzdem nicht, denn wenn man es durchzieht, muss man dann nicht auch die ganze Wertschöpfungskette, also auch all die Zulieferer rausnehmen? Übrigens haben wir dem Militär das Internet zu verdanken – das nur am Rande.

Nachhaltigkeit ist ein Spektrum

Das kann man jetzt persönlich alles finden wie man will, aber wir sind in keinem Disney-Film unterwegs, wo es die „Bösen“ und die „Guten“ gibt. Die Welt ist viel komplexer. Ganz selten sind Unternehmen bzw. ganze Bereiche schwarz-weiß, also nachhaltig oder nicht nachhaltig.

Ich muss mir also erst einmal genau darüber klar werden, was ich akzeptabel finde und was nicht. Die Erwartungen an einen nachhaltigen Index dürften somit stark auseinandergehen.

Eins ist sicher: Wenn ich mal ganz genau in jedes Unternehmen, das es an die Börse geschafft hat, reinschaue, werde ich etwas ethisch, ökologisch oder sozial Verwerfliches finden! Wie soll ich entscheiden, welches Unternehmen eine “Grenze überschritten” hat oder noch gerade so ok ist?

Nur 50% des Umsatzes aus nachhaltiger Wirtschaft reichen aus

Die im obigen Index-Beispiel enthaltenen Unternehmen müssen übrigens nur 50% ihres Umsatzes gemäß den Nachhaltigkeit-Standards machen. Selbst, wenn man also mit den Kriterien d’accord geht, muss man noch checken, ob die auch zu 100% eingefordert oder ob “ein paar” Schlupflöcher eingebaut sind. Macht eher alles einen scheinheiligen Eindruck finden wir.

Ok, es scheint nicht perfekt zu gehen, aber es gibt doch Indizes, die auf die größten Schurken verzichten – das ist doch schonmal besser als nix; so beispielsweise der Dow Jones Sustainability World Enlarged Index ex Alcohol, Tobacco, Gambling, Armaments & Firearms and Adult Entertainment.

Vom Regen in die Traufe

Ein solches Vorgehen führt unweigerlich zur stärkeren Gewichtung der restlichen Unternehmen. Beispielsweise landet das sympathische Schweizer Familienunternehmen Nestle mal direkt auf Platz 6 und hält somit eine Gewichtung von 1,8% anstelle von 0,5% im “normalen” Weltindex MSCI ACWI. Die ganzen Pharma- und Chemie-Butzen kommen als nächstes. Banken, Autoindustrien etc. mischen natürlich auch vorne mit.

Klar, immer noch besser als Waffen. Aber besser als Alkohol? Ist mal wieder eine ganz subjektive Sache, da tickt jeder anders.

Egal, angenommen, ich finde nun einen Index, der meinen persönlichen Nachhaltigkeits-Kriterien genügt; dann kann ich mir doch einfach einen passenden Fonds suchen und fertig ist die Laube. Oder?

Risiko und Nachhaltigkeit

Wie eingangs beschrieben, ist es ja so: Möchte ich langfristig vernünftig, also möglichst risikoarm investieren, sollte ich mich am Kapitalmarkt breit aufstellen. Sonst haut mich eine regionale Krise oder eine Branchenschwäche komplett aus den Latschen und das Geld ist im schlimmsten Falle futsch, weil sich dieser Bereich nie wieder erholt.

Um sich breit genug aufzustellen, sollte man also am globalen Geschehen möglichst vollständig teilnehmen. Das betrifft verschiedene Regionen und Branchen, aber auch verschiedene Anlageklassen.

Grüne ETFs sind zu schmal

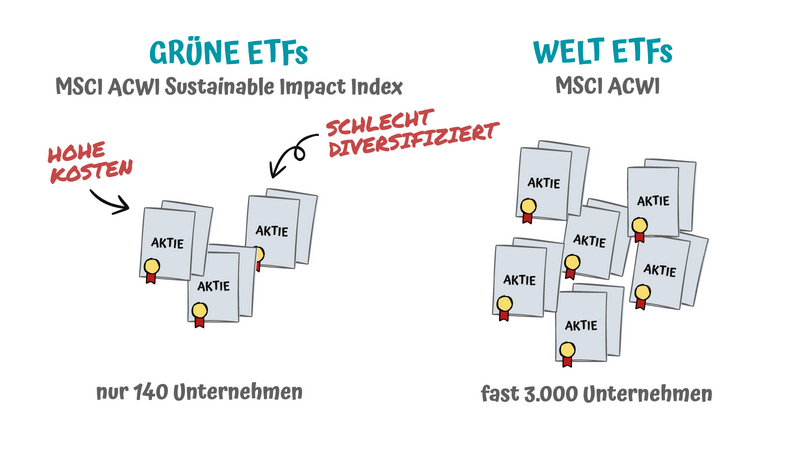

Wie sieht es nun damit bei nachhaltigen Investments aus? Um beim ersten Beispiel von oben zu bleiben: Mit einem Fonds auf den MSCI ACWI Sustainable Impact Index hat man 140 Unternehmen abgebildet.

Das ist nicht so viel, schaut man auf den Vater: Der MSCI ACWI beinhaltet fast 3.000 Unternehmen.

Mit dem Dow Jones Sustainability World Enlarged Index hat man wenigstens noch über 500 Unternehmen im Fonds, aber nicht nur die Menge ist entscheidend, sondern auch die Vielfalt:

Leider bildet der MSCI ACWI Sustainable Impact Index nur eine sehr überschaubare Anzahl an Branchen ab. Das bedeutet eine denkbar schlechte Kombi: Nicht nur wenige Unternehmen, sondern auch nur ausgewählte Branchen kommen in den Index. Das ist eine richtig heikle Geschichte!

Der Dow Jones Sustainability World Enlarged Index beinhaltet zwar mehr Branchen, aber an die Diversifikation der “normalen” globalen Indizes ist nicht zu denken. Und bedenke, da werden immer noch sehr viele Unternehmen dabei sein, die Du vermutlich nicht unterstützen willst.

Auf der anderen Seite steht, dass solche “Sonder”-ETFs verhältnismäßig teuer mit ca. dreimal so hohen Gebühren wie normale sind. Gleichzeitig liegt die zu erwartende Rendite niedriger. Darüber herrscht mittlerweile wissenschaftlicher Konsens.

Wenn also mit einem Indexfonds nachhaltiges Investieren kaum möglich ist, sollte man dann nicht doch lieber selbst die Aktien auswählen? Spoiler: Bloß nicht!

Aktien vs. Fonds

Das Auswählen von Einzelaktien ist für uns langweilige Altersvorsorger sowieso schon null empfehlenswert – wenn man nun noch die vermeintlich nachhaltigen rauspickt, wird es richtig spekulativ.

Neben den großen Risiken, die man eingeht, kommt noch ein unglaublicher Zeitaufwand dazu: Ständig zu kontrollieren, ob die Unternehmen sich einerseits ordentlich benehmen, andererseits auch noch den Renditekriterien genügen oder man sie aus dem Portfolio schmeißen muss, ist nix für nebenbei.

Ja menno. Also Indexfonds gehen nicht, einzelne Aktien auch nicht, was für eine Geldanlage ist denn überhaupt ok? Vielleicht doch alles auf dem Tagesgeldkonto liegen lassen, um bloß keine fragwürdigen Konzerne zu unterstützen? Ein bisschen Festgeld oder deutsche Staatsanleihen müssten doch wenigstens in Ordnung sein?

Naja, die Banken oder der Staat werden mit Deinem Geld arbeiten. Und es ist nicht nachvollziehbar, was sie damit tun und wo sie es gerade hinschieben. Das geht vielleicht noch bei Nachhaltigkeitsbanken, aber da ist dann auch nix zu holen.

Trauriges Zwischenfazit grüner Geldanlagen

“Echtes” nachhaltiges Investieren am Kapitalmarkt ist aus unserer Sicht nicht sinnvoll bzw. kaum möglich. Du wirst enorm viel Zeit investieren und dabei ein ziemlich hohes Risiko eingehen müssen, wenn Du nur in nachhaltige Unternehmen investieren willst.

Ganz am Rande: Diese Realität betrifft auch die klassische Rentenversicherungswelt von Riester, betriebliche Altersvorsorge und Co. Denn die Anbieter solcher Produkte verdienen ihr Geld nicht nur mit Deinen Gebühren, sondern selbstverständlich auch am Kapitalmarkt.

Ich will aber kein egoistischer Kackstiefel sein – was mach ich denn jetzt?

Altersarmut ist ja auch keine Lösung!

Um das gleich vorwegzunehmen: Wir sind trotzdem immer noch große Verfechter vom passiven Investieren mit Indexfonds. Wie können wir denn noch ruhig schlafen?

Indem wir – wie immer – einen Blick auf die echten Zahlen werfen: Wir haben mal konkret geschaut, was passiert, wenn wir z.B. 1.000 Euro in den MSCI World stecken. Das ist ein Index, der im Gegensatz zum MSCI ACWI “nur” die entwickelten Märkte abbildet. Da sind also die rund 1.600 größten Unternehmen dieser Region drin.

Die meisten von den Moneten fließen in Aktien der Tech-Riesen Apple, Microsoft, Amazon, Facebook und Alphabet, dicht gefolgt von Tesla. Die halten zusammen eine Gewichtung von rund 14% am MSCI World, das macht dann rund 140 Euro von den 1.000 Euro, die wir investieren.

Wir würden behaupten: Hier liegt das Thema Nachhaltigkeit klar im Auge des Betrachters und man kann möglicherweise in beide Richtungen argumentieren.

Schauen wir mal auf einige definitiv nicht sonderlich nachhaltig anmutende Unternehmen: Von den 1.000 Euro werden 4 Euro in Aktien von Exxon Mobil und 6 Euro in Aktien von Nestle investiert. Für fast 3 Euro werden Philip Morris-Aktien gekauft, für 1 Euro welche vom Rüstungs- und Technologiekonzern Lockheed.

Das ist traurig. Aber stellen wir uns doch mal die folgende Frage: Warum sind diese Unternehmen im MSCI World? Richtig: Weil sie ganz viel Umsatz machen! Und zwar in erster Linie durch das Konsumverhalten von uns reichen Industrienationen-Bewohnern.

Darum ist Dein Investitionsverhalten total nachrangig

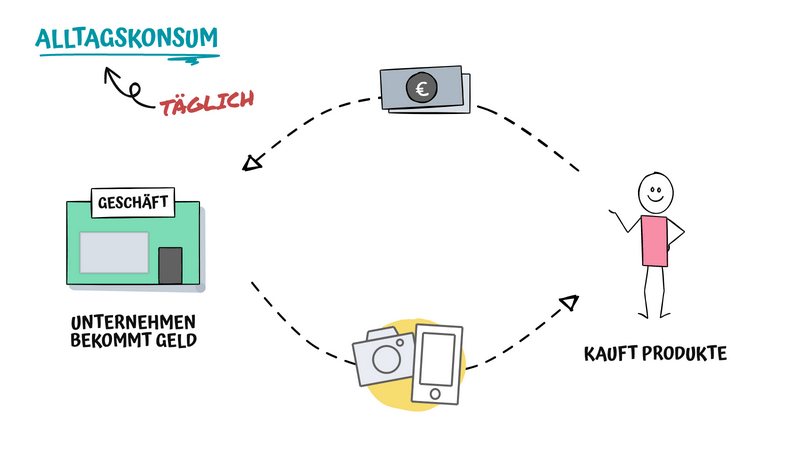

Der wichtigste Punkt bei der ganzen Diskussion ist dieser hier: Kaufst Du Produkte oder Dienstleistungen eines Unternehmens ein, spülst Du dem Laden real Geld in die Kasse. Du erhöhst seinen Cashflow und mittelbar seinen Gewinn, womit das Unternehmen wiederum weiter wachsen kann.

Doch was passiert, wenn man einem Unternehmen über einen Aktienkauf “Geld gibt”?

Investments haben nur indirekte Effekte

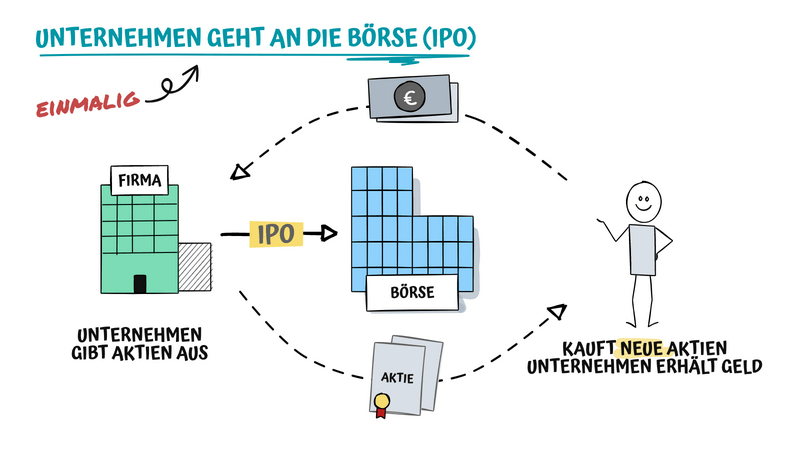

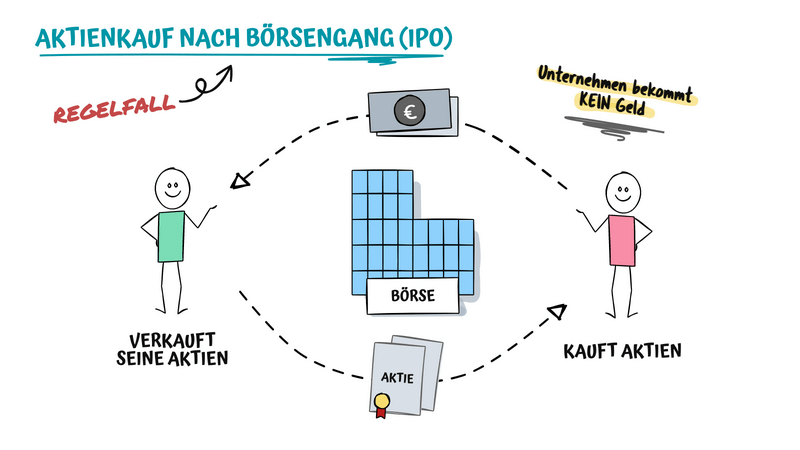

Aus Aktienverkäufen bekommt das Unternehmen nur beim initialen Börsengang (IPO) Geld.

Wenn Du Dir hingegen Aktien bzw. ETFs kaufst, landet die Kohle überhaupt nicht beim Unternehmen selbst, sondern stärkt, wenn überhaupt, nur seine Reputation. Da sich die Aktien bereits im Umlauf befinden, kaufst Du sie einfach „gebraucht“ von anderen Marktteilnehmern.

Mit einem Aktienkauf leistest Du lediglich einen minimalen Beitrag daran, dass die Nachfrage nach diesen Aktien steigt, was wiederum zu einer Kurssteigerung führen kann. Das hat zur Folge, dass sich das Unternehmen eventuell künftig später leichter neues Kapital durch die Emission neuer Aktien beschaffen kann.

Ziemlich viele Eventualitäten. Und dieses Kapital wird dem Unternehmen auch nur helfen, wenn Leute seine Produkte haben wollen!

Wer wirklich von Nachhaltigkeitsfonds profitiert

Warum gibt es denn dann überhaupt nachhaltige Fonds und Co., wenn das alles ziemlicher Unfug ist? Ganz einfach, wie immer: Damit lässt sich Geld verdienen!

An der ganzen Einführung von ESG-Ratings und den europäischen Vorgaben hierzu verdienen neben den Fondsanbietern am meisten… jap… Anwälte, Wirtschaftsprüfer und Unternehmensberater, die jetzt durch die Welt jückeln und die neue Bürokratiemaschine am Laufen halten. Traurig.

Und noch etwas anderes passiert: Nicht-nachhaltige Unternehmenssparten werden durch den Druck, den ESG-Ratings zu genügen, gerne mal verkauft und so in den “Untergrund” ausgelagert, wo dann gar keiner mehr mitkriegt, was abgeht. So hat z.B. Nestle einen großen Teil seiner umstrittenen Wassersparte verkauft.

Das Problem ist damit schlimmer als vorher, da es aus den Augen ist und in Ruhe sozusagen im nicht-börsennotierten Bereich weiter florieren kann. Oh je.

Hier findest Du ein super gutes Interview, in dem die ganze Thematik hervorragend erklärt wird:

Grüne ETFs dienen nur dem guten Gewissen

Fassen wir mal kurz zusammen: Während ein Unternehmen mit seinen Umsätzen wirklich arbeiten kann und über direkte Produktverkäufe das Feedback bekommt, dass seine Waren nachgefragt werden, ist der Zufluss über Aktien bzw. ETFs ein höchst indirekter. Die Produktion wird also durch Deine Einkäufe, nicht Durch Deine Geldanlage angekurbelt.

Darum gilt: Das, was Du für Deinen Lebensunterhalt ausgibst, hat einen wesentlich höheren Einfluss als das Geld, das Du in Wertpapiere investierst.

Butter bei die Fische, was passiert denn in unserem Alltag so? Wieviel Geld geben wir aus für Sprit, den wir in unsere Autos schütten, wieviel für Fleisch aus Massentierhaltung, wieviel für unter schlimmen Bedingungen gefertigte Klamotten?

Während unser teilweise unethisches und nicht sonderlich nachhaltiges Ausgabeverhalten im “normalen” Leben gerne mal ausgeblendet wird, richten viele bei der Frage nach ihrer Vorsorge den Scheinwerfer genau auf diese Themen. Dabei sollte man insbesondere beim Konsum genau hinschauen.

Entscheidend ist Dein Konsumverhalten

Das große Geld bringen wir Privatkunden den Konzernen nicht durch den Kauf von Investmentfonds, sondern durch unseren alltäglichen Konsum. Man möge nur die oben genannten Beispielzahlen ins Verhältnis setzen – zur letzten Tankrechnung, zum Sommerurlaub im Süden, zu den Ausgaben für Nahrungsmittel aus Massentierhaltung.

Auch, wenn man schon echt auf das Thema achtet und sich dessen bewusst ist, hinter welchem Produkt welches Unternehmen steckt, wird man oftmals sein Geld genau denen geben, denen man es eigentlich nicht geben möchte. Das fällt halt nur nicht so auf bzw. geschieht gern mal über Umwege.

Worauf es also unserer Meinung nach am meisten ankommt, ist sich im Alltag bewusster zu verhalten und somit seine “Investments” in die als nicht förderungswürdig eingestuften Unternehmen klein zu halten. Wie machen das jetzt Eddy und ich zum Beispiel?

Etwas Inspiration von uns

Zunächst essen und kaufen wir kein Fleisch bzw. ernähren uns weitestgehend pflanzlich. Wir haben kein spritverbrauchendes Auto und kaufen uns super selten Klamotten. Außerdem kaufen wir generell keinen Quatsch – keinen Kram, z.B. aus Plastik, den man eigentlich nicht braucht.

Wir sind zwar einen großen Teil des Jahres nicht an unserem Hauptwohnort, reisen aber sehr, sehr langsam.

Ist das jetzt der Weisheit letzter Schluss? Geht das nicht besser? Und – ertappt! – machen wir das immer bilderbuchartig und konsequent?

Natürlich nicht! Wir essen gerne Käse. Wir fliegen gerne in die Ferne. Ist das nicht irgendwie widersprüchlich? Einerseits keine Klamotten kaufen, andererseits fliegen? Jap! Willkommen beim Menschsein!

Wir wollen in keiner Weise sagen, dass wir irgendetwas besser machen, sondern dazu inspirieren, das man bewusst sein Geld ausgibt. Und dass jeder einzelne seine persönliche Balance finden muss, zwischen den Dingen, die einem wichtig sind und denen, auf die man verzichten kann.

Was macht Dich wirklich glücklich?

Am nachhaltigsten verhält man sich, wenn man gar nichts konsumiert. Dass das nicht so einfach möglich ist, ist klar; da musst Du schon aus der Gesellschaft aussteigen. Deshalb sind wir der Meinung: Kaufe nur das, was Dich wirklich glücklich macht.

Und wir spenden gerne Geld an unterstützenswerte Organisationen, die sich für aus unserer Sicht nachhaltige Projekte, z.B. im Bereich der geistigen Gesundheit, einsetzen.

Doch uns ist es ebenso wichtig, dass wir vernünftig und risikoarm für unser Alter vorsorgen. Da das Investieren in die normalen „Standard“-Indizes und -Unternehmen nur einen – wenn überhaupt – indirekten Einfluss hat, nehmen wir diesen in Kauf.

Vielleicht schauen wir also einfach mal alle auf das, was wir regelmäßig so konsummäßig anstellen. Denn da fließt die Kohle hin – und zwar in signifikantem Maße. Da ist die Musik drin.

Natürlich ist es nachhaltiger, wenig zu konsumieren und gute Dinge zu fördern. Das beste, was Du aus unserer Sicht aber machen kannst: Gründe ein Unternehmen, das z.B. ein Klimaproblem löst!

All das hat einen viel größeren Einfluss als Deine paar Euros am Aktienmarkt. Und das hohe Risiko, das man durch eine 100% nachhaltige Investmentstrategie eingeht, ist unserer Meinung nach in keiner Weise mit den überhaupt nicht messbaren bzw. umstrittenen positiven Effekten aufzuwiegen.

Fazit: Das solltest Du zum Thema grüne ETF wissen

- Nachhaltigkeit ist höchst subjektiv

Es gibt keine allgemeingültige Definition und jeder Indexanbieter denkt sich seine eigene Strategie aus. Die Welt ist nicht schwarz-weiß. Jeder Anleger muss für sich entscheiden, was nachhaltig ist.

Und es gestaltet sich schwierig, dazu die passenden Indizes zu finden. Wählst Du hingegen ausschließlich einzelne nachhaltige Unternehmen aus, so schließt Du super risikoreiche Wetten ab. - Achte auf Deinen Alltagskonsum

Wirklich relevant ist, was Du übers Jahr so ausgibst und wem in den Rachen schiebst. Vermutlich unterstützt Du in Deinem Alltag, zumindest aus Versehen, einige “böse” Unternehmen, in die Du nie investieren würdest und gibst ihnen so – paradoxerweise – die viel größeren Summen.

Denn würden alle bei ihrem täglichen Konsum in erster Linie Produkte nachhaltiger Unternehmen kaufen, wären diese Unternehmen automatisch in den Top-Bereichen der globalen Indizes. Nachhaltiges Investieren wäre dann easy as pie. - Schätze den Einfluss Deiner Investments realistisch ein

Während Du durch Deine Einkäufe ganz direkt einem Unternehmen Geld gibst, passiert das über Investments nur super indirekt: Du hilfst dem Unternehmen lediglich dabei, künftig eventuell leichter Kapital beschaffen zu können.

Das Wachstum der Produktion zweifelhafter Waren wird durch Umsätze, nicht durch Aktienwerte angekurbelt! - Unterstütze nachhaltige Organisationen und Unternehmen

Kaufe bewusst ein – am besten recycelte bzw. Second-Hand-Produkte. Noch viel wichtiger: Kaufe bewusst NICHT ein. Frage Dich immer: “Brauche ich das wirklich und macht mich das dauerhaft glücklich?”. Spende außerdem an unterstützenswerte Organisationen und vielleicht wirkst Du selbst mit an der Lösung eines Problems, z.B. durch Deine Arbeitskraft.

Das beste zum Schluss: Dieser Artikel spiegelt unsere persönliche Meinung als Privatanleger wieder – mit Anlageberatung haben wir nichts am Hut. Lies bitte unseren Disclaimer, hinterfrage alles kritisch und schau Dir möglichst viele verschiedene Quellen an!

Nachhaltig investieren oder nicht? Wie entscheidest Du Dich?